Részvénypiaci felpattanást hozhat a kamatok tetőzése, most érdemes jól válogatni

A legelterjedtebb magyarázó faktorok a következők: Értékeltség (itt csak P/BV alapon), Kapitalizáció, Volatilitás (egyedi kockázat), Momentum (visszatekintő hozam) és „a Piac” (egy részvény index). Különböző gazdasági ciklusok alkalmával az egyes faktor kitettséggel rendelkező részvény portfóliók eltérő hozamokkal tudnak szolgálni.

Szerencsére van azért egy támpont, amely alapján érdemes lehet átrendezni alkalom adtán a részvényeinket. Ezen faktorok közül az értékeltség az egyik legintuitívebb, hiszen az alulértékelt részvényeket folyamatosan keresik a befektetők.

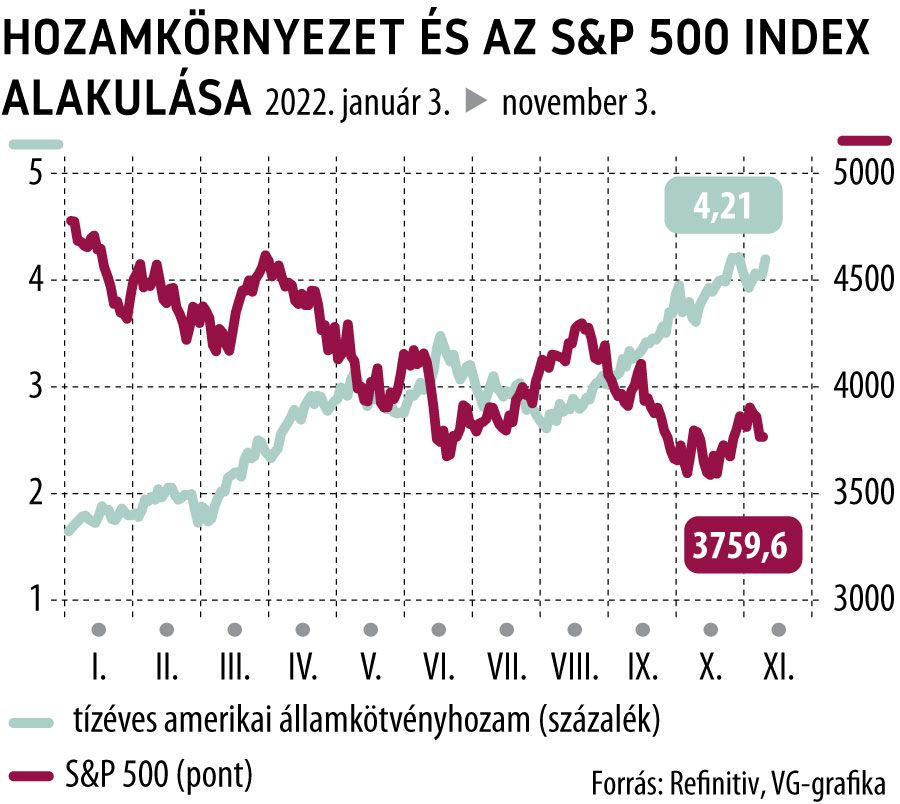

Ennek a jelentősége, egy emelkedőből csökkenő hozamkörnyezetbe váltás alkalmával még lényegesebb, hiszen a jó cashflow termelés és a jó/javuló kilátások, alacsony eladósodottság mellett, egy nagy visszaesés után az egyik legjobb befektetés lehet. Ha ezt sikerül úgy megvalósítani, hogy ez a portfólió alacsonyabb volatilitással is rendelkezik, mint egy adott részvény piaci index, akkor egyszerre sikerült megnövelni a várható hozamunkat, miközben a kockázata a portfóliónknak kisebb, mint a piaci kockázat. Ez az összetétel a kamatok fordulásánál ideális, de ha már kellően alacsony szintre esnek a kamatok akkor érdemes lehet olyan növekedési papírokba átsúlyozni, amelyek a legjobb visszatekintő hozammal rendelkeznek.

Tehát ha közelinek érezzük a kamatok csúcsát, akkor a jó értékeltségű papírokból kialakított, a volatilitás inverze alapján súlyozott portfólió lehet a jó befektetés, miután pedig a hosszú kamatok is normalizálódnak és ismét a monetáris lazítás kerül előtérbe, akkor pedig a növekedési papírok – amelyek a legjobb visszatekintő 12 havi hozammal rendelkeznek – fialhatnak a legjobban.